Memasuki kuartal IV 2017, prediksi-prediksi mengenai tingkat outlook, pertumbahan ekonomi, prospek sektor, hingga nilai IHSG untuk tahun depan mulai banyak di media massa. Bagaimana dengan prospek reksadana di tahun 2018?

Secara sederhana, prediksi indeks menggunakan PER (Price Earning Ratio) merupakan perkalian antara ekspektasi pendapatan emiten di tahun 2018 dengan rasio PER yang wajar menurut analis. Ekspektasi pendapatan emiten biasanya diprediksi dengan mempertimbangkan faktor makro seperti pertumbuhan ekonomi, kapitalisasi pasar, prospek pertumbuhan masing-masing sektor dan pertumbuhan ekonomi global. Semakin baik kondisi-kondisi tersebut, maka semakin tinggi pula ekspektasi pendapatan.

Perbedaan persepsi antara ekspektasi pertumbuhan pendapatan dan Rasio PER wajar inilah yang membedakan satu analis dengan analis lainnya. Ada yang optimis, ada yang moderat, adapula yang pesimis.

Kembali ke reksadana, metode PER ini hanya cocok jika diterapkan pada jenis reksadana indeks atau ETF yang komposisi dan jenis sahamnya tetap dengan menghitung proyeksi return dari masing-masing saham kemudian dihitung bobotnya berdasarkan komposisi masing-masing. Untuk reksadana jenis konvensional, cara ini kurang tepat karena Manajer Investasi dapat mengubah portofolionya sewaktu-waktu.

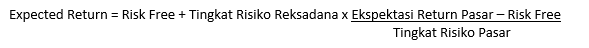

Untuk memprediksi return reksadana, investor dapat mempergunakan tingkat risiko (standar deviasi) reksadana. Salah satu teori manajemen portofolio yang mengakomodasikan prediksi return menggunakan tingkat risiko adalah konsep Capital Market Line (CML). CML adalah suatu garis yang mencerminkan tingkat return yang diharapkan dari suatu instrumen / portofolio investasi pada berbagai tingkat risiko. Rumus untuk menghitung tingkat return yang diharapkan berdasarkan CML adalah sebagai :

Risk Free yang dipergunakan disini adalah BI 7 day repo rate (Rate Bank Indonesia) setelah pajak.

Tingkat Risiko yang dimaksud adalah standar deviasi dari reksadana dan IHSG dalam periode tertentu

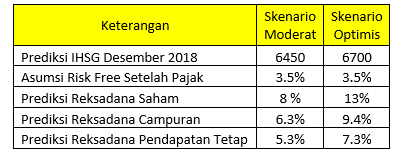

Hingga saat ini berdasarkan analisa infovesta prediksi IHSG secara umum berkisar diantara 6450 – 6700, atau bila diasumsikan IHSG ditutup pada level 6000 di akhir tahun, berpotensi naik sebesar 7.5% hingga 12%. Dengan asumsi tingkat Risk Free yaitu BI rate untuk tahun depan sekitar 3.5% setelah pajak ( dengan asumsi inflasi tetap terkendali dan suku bunga rata-rata tidak melebihi 4.5%) serta tingkat risiko reksadana dihitung berdasarkan standar deviasi historis reksadana selama 3 tahun terakhir, maka prediksi untuk return reksadana saham, reksadana campuran dan reksadana pendapatan tetap untuk tahun 2018 adalah sebagai berikut:

Dari analisa skenario moderat dengan target IHSG sebesar 6450 per akhir 2018, pilihan reksadana yang paling menguntungkan adalah reksadana campuran. Reksadana saham yang menanggung tingkat risiko yang besar dan diprediksikan hanya dapat membukukan sekitar 2% di atas reksadana campuran, sementara untuk jenis reksadana pendapatan tetap, tingkat return yang dihasilkan tidak sampai 2 % di atas Risk Free. Jika tidak ingin reksadana campuran, maka sekalian diinvestasikan di reksadana pasar uang yang imbal hasilnya setara risk free, karena tingkat risiko yang ditanggung tidak sesuai dengan return yang diterima.

Namun lain ceritanya jika yang terjadi adalah skenario optimis, dimana IHSG mampu mencapai 6700. Jenis reksadana saham menjadi jenis yang dapat menjadi pilihan utama karena diprediksikan mampu memberikan tingkat return 13% atau 3% di atas jenis reksadana campuran. Tingkat return untuk reksadana pendapatan tetap juga meningkat menjadi 7.3% di atas tingkat risk free yang sebesar 3.5%. Dalam kondisi ini, investor dapat memilih jenis reksadana yang sesuai dengan profil risiko karena masing-masing reksadana mampu memberikan tingkat return yang sepadan.

Harap diingat bahwa perhitungan diatas mengasumsikan pergerakan return suatu jenis reksadana konsisten dengan risiko yang ditanggung. Deviasi dapat terjadi seperti di tahun 2017 ini dimana meski IHSG terus mencetak rekor tinggi justru rata-rata reksadana saham kinerjanya hanya setengah dari indeks karena kebanyakan manajer investasi belum mampu meracik portfolio yang memanfaatkan kenaikan IHSG secara optimal, justru reksadana pendapatan tetap yang meroket karena sentimen penurunan suku bunga dibarengi dengan aliran dana asing yang masif masuk ke Surat Utang Negara membuat harga obligasi meningkat.

Pendekatan prediksi return dengan menggunakan konsep risiko agak berbeda dengan pendekatan yang digunakan umum yang sering dipergunakan yang menggunakan konsep penghasilan di masa mendatang. Investor perlu memahami hal tersebut, karena reksadana bukan merupakan instrumen akan tetapi lebih merupakan hasil dari keahlian pengelolaan dana yang memiliki karakteristik tertentu. Sehingga investor perlu mencermati berbagai faktor seperti kinerja historis, outlook dari manajer investasi dan jangka waktu investasi untuk memilih investasi di reksadana.

Apakah hasil prediksi di atas telah memenuhi ekspektasi anda?

Happy Investing