Saat ini investor reksadana di Indonesia dihadapi dengan berbagai fakta, baik yang berpotensi memberikan positif maupun yang negatif bagi perkembangan nilai investasinya. Apakah pembangunan infratruktur oleh pemerintah akan memacu pertumbuhan ekonomi? Apakah mendekati Pemilu 2019 lebih banyak memberikan dampak negatif atau positif bagi bursa? Apakah tren suku bunga naik akan terus berjalan mengingat the fed akan menaikkan suku bunga?

Dalam kondisi yang penuh ketidakpastian, investor harus memiliki suatu strategi aset alokasi yang jelas. Dalam strategi tersebut harus memuat kondisi kapan dia harus berinvestasi ke reksadana yang lebih agresif dan kapan dia harus mengurangi porsi yang lebih agresif dan memindahkan dananya ke reksadana yang lebih konservatif seperti reksadana campuran, pendapatan tetap, pasar uang atau terproteksi. Dengan demikian, kepanikan akibat harga saham yang merosot tajam secara tiba-tiba dapat dihindari, demikian pula perasaan kesal karena tidak sempat berinvestasi ketika harga saham sedang murah-murahnya dapat dikurangi.

Ada berbagai metode, baik kuantitatif ataupun secara kualitatif, dalam menentukan aset alokasi yang tepat bagi seseorang. Ada metode akademis seperti Efficient Frontier dan Single Index Model yang bertujuan memaksimalkan return dan meminimalkan risiko fluktuasi harga, ada metode ala Financial Planner yang memberikan rekomendasi aset alokasi berdasarkan siklus hidup yang sedang dialami investor dengan memberikan kombinasi beberapa aset yang dirasakan dapat memenuhi kebutuhan investor pada siklus hidup tersebut.

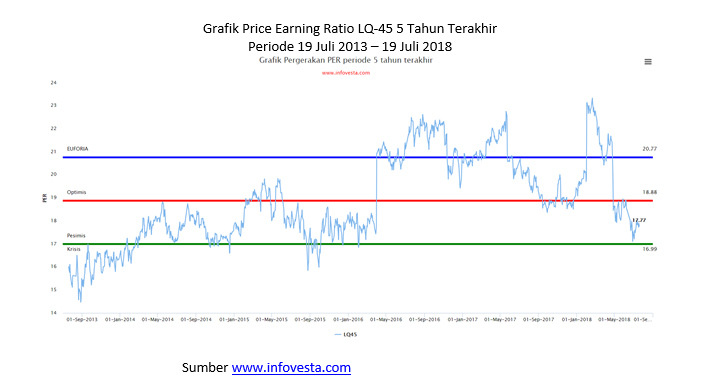

Dalam artikel ini Mutual Fund Asset Allocation mencoba menggunakan kombinasi pendekatan kuantitatif dan kualitatif. Dengan metode kuantitatif mengukur sentimen harga yang terjadi di bursa saham menggunakan Price Earning Ratio (PER) dan membaginya menjadi 4 kategori. Dengan metode kualitatif diputuskan kombinasi portofolio seperti apa yang diperkirakan paling cocok untuk kondisi masing-masing.

Pengukuran terhadap indeks sentimen investor dilakukan dengan menggunakan Price Earning Ratio dari LQ-45 (kumpulan 45 saham yang paling sering ditransaksikan di bursa). Price Earning Ratio adalah pembagian antara Harga dengan Keuntungan. Dalam konteks sentimen investor, semakin tinggi rasio PER berarti diperkirakan harga saham akan semakin bergejolak karena ditransaksi pada harga yang semakin mahal dan berpotensi anjlok tajam.

4 zona sentimen investor berdasarkan pembagian sentimen adalah sebagai berikut

1. Zona krisis adalah zona dimana sentimen dan kepercayaan investor mencapai titik terendah yang biasanya disebabkan karena suatu kejadian luar biasa yang menyebabkan kemampuan perusahaan dalam menghasilkan laba sangat terpukul.

2. Zona Pesimis adalah zona dimana harga sedang berada di bawah rata-rata 5 tahun terakhir sehingga bisa dibilang sedang murah (Undervalued).

3. Zona optimis adalah zona dimana rasio PER di atas rata-rata 5 tahun terakhir sehingga naik turunnya harga akan sangat tergantung perkembangan berita.

4. Zona Euforia adalah zona dimana rasio PER mencapai titik tertinggi yang disebabkan karena kondisi investor yang overconfidence dan irasional dalam menilai harga saham.

Berdasarkan sentimen investor, kemudian ditentukan kira-kira kombinasi portofolio yang dirasakan paling sesuai dengan kondisi makro yang ada.

Saat ini bursa dapat berubah dengan cepat dengan investor berfokus pada isu perbaikan ekonomi dan kenaikan suku bunga di amerika serikat. Berdasarkan Mutual Fund Asset Allocation diatas memang disarankan untuk investor agresif bisa mencoba kombinasi 40% saham, 40% Pendapatan Tetap dan 20% Pasar Uang. Namun jika konservatif, maka disarankan kombinasi 50% pada Pasar Uang, 30% Pendapatan Tetap dan 20% pada saham. PER diatas dapat turun bila harga terkoreksi atau terdapat peningkatan kinerja pendapatan emiten. Seiring dengan isu perbaikan ekonomi dan harga komoditas yang membaik maka diharapkan pendapatan emiten akan meningkat dan PER menurun. Bila kondisi ini tercapai maka investor dapat menggunakan alokasi aset optimis. Untuk reksadana pendapatan tetap sendiri disarankan untuk menempatkan pada prosuk yang berbasis obligasi korporasi, mengingat imbas kenaikan suku bunga akan lebih berimbas negatif pada reksadana berbasis obligasi pemerintah.

Tentu saja dalam jangka pendek investor masih harus waspada terhadap kenaikan suku bunga yang akan berimbas negatif pada pasar obligasi dan saham. Namun harap diingat bawah pada kondisi saat ini berdasarkan data historis investor dihimbau untuk lebih agresif mengingat valuasi yang murah akibat keluarnya dana asing yang relatif besar untuk melakukan profit taking. Menurut data historis bursa saham selalu kembali ke titik tertingginya sehingga saat valuasi relatif murah seperti saat ini maka untuk investor jangka panjang idealnya justru menjadi kesempatan untuk mulai akumulasi pembelian.

Tentu saja Mutual Fund Asset Allocation ini bukan metode yang dapat diterapkan bagi semua investor karena pendekatannya yang lebih berdasarkan kondisi makro ekonomi bukan berdasarkan tujuan masing-masing investor yang lebih sifatnya jauh lebih spesifik. Investor selalu disarankan untuk berinvestasi sesuai tujuan dan profil risiko masing-masing.Happy Investing